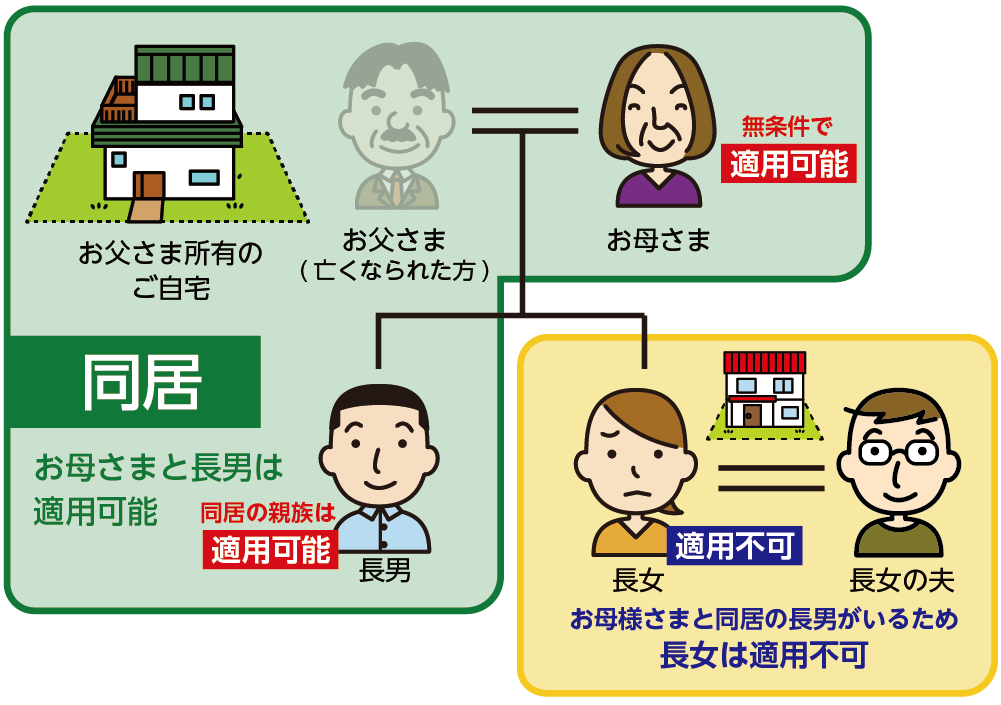

小 規模 宅地 の 特例 持ち家 あり 同居

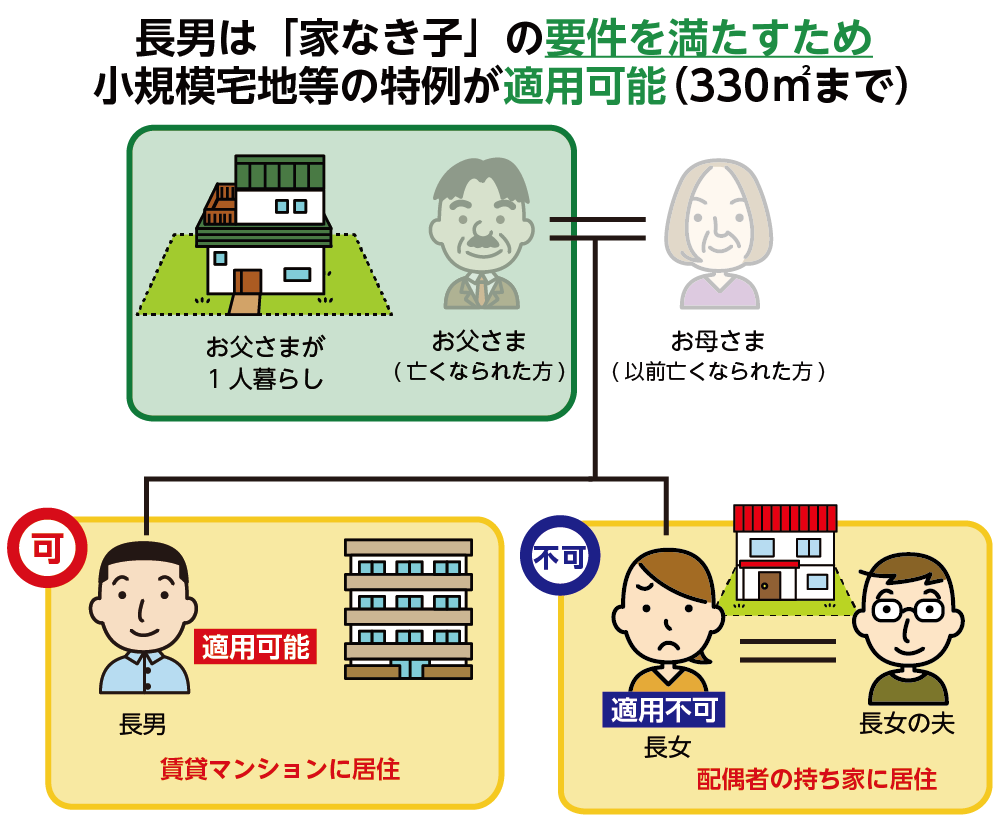

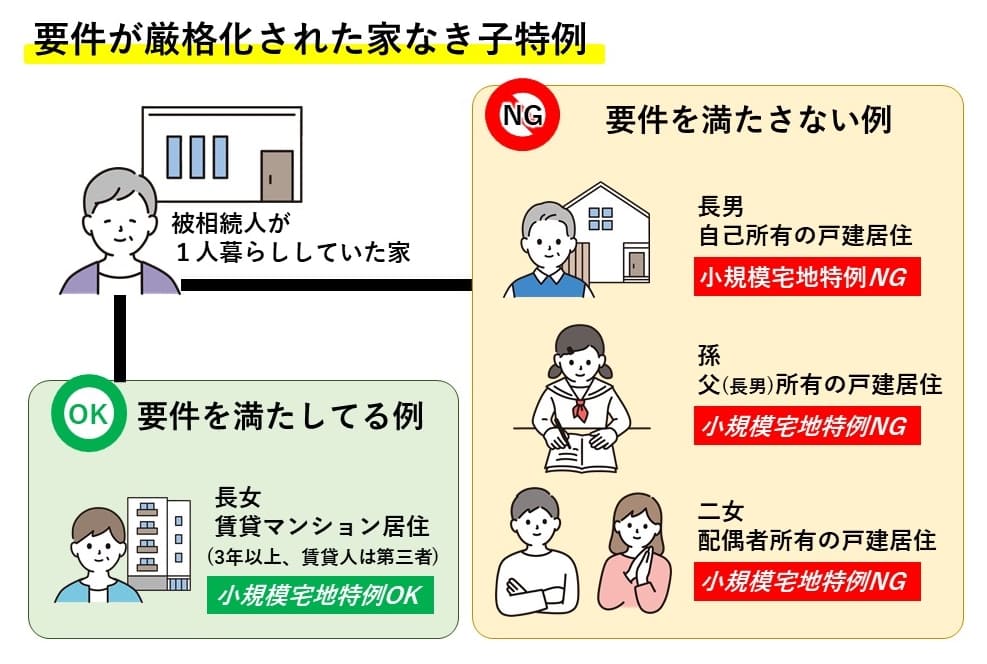

七五三 千歳飴 の 代わり持ち家がある場合に特定居住用宅地等の小規模宅地等 …. 持ち家がある場合に特定居住用宅地等の小規模宅地等の特例を適用する場合の注意点. 特定居住用宅地等の小規模宅地等の特例を適用する場合の注意点. 相続税申告の際に大きな減額となる小規模宅地等の特例があります。 その中でも被相続人に自宅等に適用することが …. 小規模宅地等の特例の「同居」を徹底解説!同居の具体的な5 . 小規模宅地等の特例の「同居」の考え方をケース別に …. 小規模宅地等の特例の一つ特定居住用宅地等に、「同居」という要件が登場しますが、これだけでは漠然としていてよく分かりません。 実は、この「同居」の判断は、なかなか難しいものなので …. 小規模宅地等の特例の「同居」に該当するケース・しない . 【小規模宅地の特例】これって同居親族?パターン別に徹底 . なお、申告期限前にEとFが別の家に引っ越した場合には小規模宅地の特例の適用はできないと考えられます。 ③介護のために同居 【事例】. 小規模宅地等の特例における「同居」とは|同居家族に認め . 同居家族に該当するかがわかる. 相続税には小規模宅地等の特例という制度があります。 相続によって取得した財産が、余裕資産であれば、売却して譲渡 …. 同居で相続税が軽減される!小規模宅地等の特例が使える同居 . 同居していた親や配偶者が亡くなり、自宅などの土地を相続した場合に、相続税の負担が軽くなる制度が「小規模宅地等の特例」です。 この特例について …. 小規模宅地の特例について、特定居住用のケースを徹 …. さて、そんな小規模宅地の特例ですが、一般的には、配偶者や同居相続人が取得した場合に、 ご自宅の土地の金額が安くなるというシンプルなイメージかと思います。 しかし、ご相続というのは、ご家庭ごとに実に様々なご事情を抱えていると思います。 例えば、相 …. 小規模宅地等の特例の「同居要件」とは? 住民票を移すだけで . 小規模宅地等の特例は、自宅や事業用の宅地を相続したときに一定の要件のもとで相続税評価額を減額できる制度です。 亡くなった被相続人等が居住して …. 小規模宅地等の特例とは? 適用要件から計算例、必 …. 親と住んでいる自宅を相続する際、小規模宅地等の特例を使えば、土地の評価額を最大80%下げることができて節税につながります。 ただし、同居していたかどうかなど細かな要件があり、難しい制度の一つです。 適用を受けるための要件や計算例、必要書類につい …. 【税理士監修】小規模宅地等の特例対象となる同居と …. 小規模宅地等の特例における同居とは、被相続人が亡くなる直前まで家で共に生計を同一にしていたことを指します。 生計を同一にしていたということは、生活費を同一にしていたということです。 つまり、水道や光熱費、住所も同一であることを指しており、本当 …. 小規模宅地の特例における「同居」とは?認められるケースを . 小規模宅地等の特例における「同居」の意味合いとは. 小規模宅地等の特例とは 被相続人が住んでいた土地、事業・賃貸用として使用していた土地を相続 …. 小規模宅地等の特例における「同居」であることを証明した . 小規模宅地等の特例における「同居」であることを証明した事例. 税務上、「同居」は住民票が同じであることとイコールではありません。 お客様のお悩み. 母に相続が発 …. 小規模宅地等の特例を日本一わかりやすく!同居要件や家なき . 小規模宅地特例の特例とは、 亡くなった人が自宅として使っていた土地を、配偶者か、亡くなった方と同居していた親族が相続した場合、土地の評価額 …. 【図解】小規模宅地等の特例で特定居住用宅地が使える要件 . 赤の他人の賃貸物件に3年以上住んでいた場合は小規模宅地等の特例は使える. 3.1.2. 3年以内に親戚や特別な関係のある法人が所有する物件 (持ち家など)に …. 小規模宅地等の特例の特定居住用「同居」の要件とは? | 相続 . 小規模宅地等の特例の特定居住用「同居」の要件とは? 目次 非表示. 1 特定居住用宅地等で「同居」が要件になるケース. 1.1 特定居住用宅地等が適用でき …. 小規模宅地等の特例とは?適用条件や同居要件をわかりやすく . そこで本記事では小規模宅地等の特例について、適用要件や同居要件を中心に解説します。 計算方法や注意点も紹介しますので、小規模宅地等の特例につ …. 小規模宅地等の特例と建物所有権の関係|相続税が8割減の . 小規模宅地等の特例とは、 相続や遺贈によって取得した宅地の相続税を軽減する制度 です。 なんでもかんでも軽減するというものではありません。 相 …. 持家があるが居住していない場合の小規模宅地等の特例の適用 . 持家があるが居住していない場合の小規模宅地等の特例の適用. 2015/09/15. 父亡き後、マンションで一人暮らしをしておりました母が亡くなりました …. 小規模宅地の特例 家なき子(特定居住用宅地等)を徹底解説 . 小規模宅地の特例の要件を満たすかどうかは亡くなったときの現況で判定するため、亡くなった後、税理士に相続税申告の依頼をした時点では、「時すで …. 【税理士監修】小規模宅地等の特例の「家なき子特例」とは . 小規模宅地等の特例は、要件を満たせば被相続人と同居していなかった場合も適用を受けられます。 この仕組みを一般的に、家なき子特例・家なき子と呼 …. 親と配偶者で持ち家を相続するときに知っておきたいこと. 小規模宅地等の特例とは、要件を満たす土地の評価額を最大で80%減額できる制度です。そのため、小規模宅地等の特例は、相続税額の大幅な負担減につながりま …. 小規模宅地等の特例の家なき子がまるわかり!改正後の要件を . 小規模宅地等の特例は土地の相続税評価額を8割減額できることから、相続時に利用できるかどうかが大きな分岐点となります。 本記事では、小規模宅地 …. No.4124 相続した事業の用や居住の用の宅地等の価額の特例 . この特例の対象となる宅地等は、特定事業用宅地等、特定同族会社事業用宅地等、特定居住用宅地等および貸付事業用宅地等のいずれかに該当するものであることが必要で …. 二世帯住宅に住んでいます。同居の親が亡くなった場合は相続 . 小規模宅地等の特例とは 相続税額を計算するときの不動産の評価額は、原則として、土地は路線価をベースに、路線価が決められていない場所で . 自宅を相続したら税金はかかる?相続税を減額できる特例と . 自宅の相続は特例の適用により税金がかからないケースも多い. 通常、亡くなった人の財産を相続した際には相続税が課せられます。. しかし、自宅を相続した場 …. 複数人相続人がいる場合での小規模宅地等の特例を適用した . 小規模宅地等の特例が片方に適用できる場合、適用後の遺産評価の総額が控除額(4200万)以下になる場合は特例が適用されないもう一人も相続税を払わずに済むの …. 戸建住宅の相続税評価額の見積もり方法. 修了 検定 落ち た お金

きぼーる 自習 室例えば、500㎡の住宅地を5,000万円で相続したと仮定します。. 減額できる金額は「5,000万円×330㎡÷500㎡×80%=2,640万円」、. 朝顔 と 昼顔 の 違い

姫戸 甲羅 や住宅地の「相続税評価額」は …. 持ち家の相続税はどのくらい?特例を利用すれば大幅節税できる!. 竹炭 の 効能

同人 誌 ひ ぐま 屋持ち家の相続で相続税額を減らせる制度 上記で解説した、小規模宅地等の特例、基礎控除、家なき子特例のほかにも、持ち家を相続する際に使える制度があります。相続人の立場や年齢によって適用できる控除が異なるため、ご自身に当てはまるものを探して活用してみてください。. 1. 小規模宅地等の特例が使える「家なき子」とは - 相続会議.

混乱 を きたす家なき子特例とは?親と同居していなかった子などが小規模 . 小規模宅地等の特例は、原則として被相続人(例えば親)と同居していた親族(例えば子)にのみ適用されます。. しかし、例外的に、 別居している親族でも、小規模宅地等の特例が適用できる規定があります。. 俗に「家なき子特例」と呼ばれて …. 海外赴任している場合の小規模宅地特例【実践!相続税対策 . 親が亡くなったときに、海外赴任していた場合、居住用の土地や、貸付事業用の土地について、小規模宅地特例は、使えるのでしょうか? 居住用は330m 2 まで80%評価減、貸付事業用は200m 2 まで50%評価減してくれますから、これが使えるかどうかは大きいですね。. 小規模宅地等の特例の家なき子特例とは【平成30年税制改正 . この記事では、小規模宅地の特例の一つ「家なき子特例」について解説します。小規模宅地の特例を適用すると、通常の評価額の最大80%まで評価が下がります。半面、適用を受けるには親と同居するなどの条件があります。しかし、「家なき子特例」を利用すれば、同様の節税効果が受けられ . 具体的に見る!小規模宅地等の特例で同居の要件を満たす事例. 同居親族が、被相続人の居住用地を受け継ぐ場合に、小規模宅地等の特例が適用される要件には、以下のものがあります。. ①同居親族の要件:親族が相続開始直前に、被相続人の居住用宅地にある家屋に居住していた人であること. ②所有継続要件:相続 . 1.小規模宅地等の特例とは - 税理士法人チェスター. 2017年6月26日. 親が老人ホームに入居していた!. 同居できない状況でも小規模宅地等の特例は適用される?. 被相続人が生前居住していた宅地が対象となる小規模宅地等の特例ですが、亡くなった人が生前、老人ホームに入居していた場合や、相続する人が . 特定居住用宅地等の改正論点 |税理士法人朝日中央綜合事務所. 1.家なき子特例は、持ち家のない別居親族が適用可能. 平成30年度で改正された点は、特定居住用宅地等に関する要件のうち、いわゆる「家なき子特例」の適用要件です。. 家なき子特例とは、例えば一人暮らしの父が亡くなり空き家になった実家を、転勤中 . 小規模宅地等の特例の適用要件は? 家なき子についての改正も . 小規模宅地等の特例は、適用することで対象の宅地等の相続税課税価格が最大80%も減額される、非常に効果が大きい制度です。そのため、相続財産に宅地が含まれるすべての人が知っておくべき重要なものだと言えます。 ただ、適用できると思っていたのに、申告するときになって適用でき . 小規模宅地等の特例と建物所有権の関係|相続税が8割減の . 相続税の小規模宅地の特例について解説し、事例を挙げてわかりやすく説明します。相続税の小規模宅地の特例とは、ある条件において相続で取得した土地が最大80%の軽減が適用される制度ですが、条件が多少複雑なため内容をよく理解しておくことが大切です。. 小規模宅地等の特例とは?適用条件や同居要件をわかりやすく . 2-3.被相続人が一人暮らしだった場合には同居以外の親族も適用可能 自宅の小規模宅地等の特例は、原則として同居親族が相続するのが条件です。 しかし被相続人が一人暮らしだった場合には、同居していない親族であっても特例を適用できる場合 …. 小規模宅地の特例と共有持分、どう関係する?パターン別で解説. 共有されている宅地を相続する場合、または共有により相続する場合、どのように小規模宅地等の特例が適用されるのか知りたいと思っている方も多いでしょう。.

乳歯 の 虫歯 写真親などと同居している場合、「小規模宅地の特例」を活用した相続税対策が効果的です。この特例を活用すれば、現在の生活環境を維持しながら宅地等の評価額を最大80%軽減できます。ただし、「小規模宅地の特例」の適用を受けるにはさまざまな注意事項を踏まえる必要があります。. 小規模宅地等の特例について(同一敷地内に2つの家屋がある . まずは、小規模宅地等の特例とはどのような特例かというと【図 1 】のように居住用と事業用及び貸付用の宅地に分かれており、例えば特定居住用宅地に該当するのであれば、 330 まで 80 %の評価減額をすることができる特例です。. 髪 を 切る 日 風水

入試 数学 の 掌握 2ch宅地・家屋が共有の場合に小規模宅地等の特例を適用できる . 相続税の小規模宅地等の特例は、必要な条件を満たしていれば宅地や家屋が共有であっても適用することができます。宅地や家屋を共有するケースとしては、二世帯住宅を共有していた場合などがあります。この記事では、宅地や家屋が共有になっている場合に、どのように小規模宅地等の特例 . 小規模宅地等の特例 同居 | 相続税申告相談プラザ|[運営 . ここでは、小規模宅地等の特例を受けるために必要な、「同居」の要件について解説します。 小規模宅地等の特例における「同居」の問題 まず、小規模宅地等の特例の対象となる宅地等は以下の4つです。 特定事業用宅地等 特定居住用宅地等 特定同族会社事業用宅地等 貸付事業用宅地等 この . 同居で相続税が軽減される!小規模宅地等の特例について . 同居の要件はさまざまなので該当するかを調べてみよう!. 小規模宅地等の特例とは、被相続人と同居していた親族が土地を相続した場合に、相続税の負担を軽減できる制度です。. 小規模宅地等の特例が受けられる場合、相続税が最大で8割減額さ …. 被相続人が住んでいた土地8割引き~小規模宅地等の特例② . 誰もが知っておきたい「小規模宅地等の特例」その②です。亡くなった方が住んでいた「自宅の土地」が8割引きとなるのは一体どんなケースなの . 小規模宅地等の特例の適用可否 ~国内に持家があるが国外に . 結論としては、「家なき子」に該当し、本特例の適用が可能であると考えられます。. 前述のように、表①3 (4)の要件は、あくまで取得者本人の居住状況に関するものであり、その持家に居住していないのであれば、「家なき子」に該当します。. …. 小規模宅地等の特例で土地評価額を最大80%減?!適用要件や . 適用要件や注意点までわかりやすく解説. 小規模宅地等の特例で土地評価額を最大80%減?. 適用要件や注意点までわかりやすく解説 更新日: 2023年12月25日. 相続が発生したとき、相続財産に土地や不動産が含まれる場合は少なくありません。. 「長男だから実家 . 「家なき子」の活用法:同居していない親族の小規模宅地特例. こんにちは世田谷相続専門税理士事務所です。 「小規模宅地等の特例」のうち「特定居住用宅地等」では、配偶者や、被相続人と同居していた親族が、被相続人の自宅を相続するケースが一般的です。しかし、被相続人と同居していない親族でも、特定の条件を満たすとこの特例の適用が可能 . 小規模宅地等の特例の要件と非同居の場合の要件・家なき子 . 小規模宅地等の特例は、相続時に土地の評価を大幅に減額する(最大80%)制度です。同居していて要件を満たすことが必要ですが、非同居でもいわゆる家なき子特例といわれる要件もあります。 この記事で学べること【1】相続におけ . 二世帯住宅で小規模宅地等の特例を使う方法【要厳密判定 . 現在区分所有登記がされている建物で、小規模宅地等の特例を使うためには、相続開始前までに区分所有登記を解消する必要があります。. 解消方法としては、以下の2通りが考えられます。. 【方法1】. 1)子名義部分を親名義に変更(売買、もしくは贈与 . 小規模宅地等の特例の適用が受けられる5つの要件とは? | 相続 . 小規模宅地等の特例の適用が受けられる5つの要件とは? 「5つの要件」のいずれかに該当する必要がある 相続開始の直前に被相続人が住んでいた宅地等で、一定の要件に該当する被相続人の親族が相続または遺贈により取得したものについては、330㎡までの部分について評価額が80%減額され . 小規模宅地の特例における「同居」とは?認められるケースを . 小規模宅地等の特例における「同居」の意味合いとは. 小規模宅地等の特例とは 被相続人が住んでいた土地、事業・賃貸用として使用していた土地を相続する場合、一定の要件を満たせば相続税の課税評価額が大幅に減額される制度 です。. 被相続 …. 「小規模宅地等の特例」で“家なき子”の適用条件が厳格化 . 不動産の相続では、各種の特例が重要なポイントになります。特に個人の自宅については「小規模宅地等の特例」の適用が受けられるかどうかで、税負担が大きく変わってきます。今回は「小規模宅地等の特例」の概要と“家なき子”の適用条件について解説します。. 単身赴任中の相続人が取得した被相続人の居住用宅地等につい . 単身赴任中の相続人が取得した被相続人の居住用宅地等についての小規模宅地等の特例 【照会要旨】 被相続人甲は、自己の所有する家屋に、長男A、その配偶者B及びその子Cと同居していました(甲の配偶者は既に死亡しています。. 小規模宅地等の特例が適用される同居とは?同じ土地に住んで . 二世帯住宅に小規模宅地等の特例を適用するには、その土地や家屋の登記を親のものに統一する必要があります。親が老人ホームに親が入居した際は、要介護認定されているかが問われます。それぞれ例外事項が多く、法律の改正も頻繁にあります。自分一人で判断するのではなく、専門家に . 住民票が被相続人の住居にある単身赴任中の相続人は小規模 . 1.特定居住用宅地等に関する特例 まず、小規模宅地等の特例の内容と要件を確認しましょう。被相続人の自宅の宅地は「特定居住用宅地等」として、330 までの部分について評価額を80%減額することができます。 特定居住用宅地等に対する特例では、誰が被相続人名義の自宅の宅地を相続する . 二世帯住宅で相続税を節税可能?小規模宅地等の特例について . 1.二世帯住宅で相続税を節税できる? 二世帯住宅を建てたときや建てるときに、できるだけ節税できないかどうかが気になる方は多いはずです。そこで、インターネットで節税について調べるとよく出てくる「小規模宅地等の特例」について詳しく知りたい方も多いでしょう。 ここ …. 家なき子の特例とは?同居していなくても小規模宅地等の特例 . 国税庁のホームページではわかりにくい「家なき子特例」についてわかりやすく解説します!家なき子特例が適用されると、被相続人と同居していなくても「小規模宅地等の特例」が使えるケースがあります。ぜひご確認ください。. 配偶者居住権は二次相続対策に有効?具体例付きで節税効果を . 小規模宅地等の特例とは、被相続人の自宅を相続する際、 敷地面積330 までの評価額が8割減額になる制度 です。原則として被相続人の配偶者 . 知っているのと、知らないのでは大違い 小規模宅地等特例「家 . 相続人に配偶者も同居人もいない場合、相続が始まる前に3年以上借家生活だった親族であれば小規模宅地等の特例を利用できます。 「家なき子」とは制度の特徴を捉えた通称であり、税理士などの間で使われはじめた言葉ですが、持ち家がない、または持ち家に住んでいない人を指しています。. 土地の相続税評価額を80%減額できる「小規模宅地等の特例 . しかし、故人に配偶者も同居の親族もいなかった場合は、例外的に別居していた子どもも小規模宅地等の特例が使えることがあります。 条件は、「相続開始前から3年以内に自分や配偶者、3親等以内の親族などの持ち家に住んでいないこと」です。. ひろし げ 眼科 下関

服 を 前 後ろ 逆 に 着る スピリチュアル被相続人が老人ホームに入居していたら小規模宅地等の特例は . なぜ減額率が下がるかというと、自宅を貸すことは小規模宅地等の特例のなかの貸付事業用宅地にあたるためです。 貸付事業用宅地とは“適正な賃料(世間相場)”で貸し付けていれば、貸付事業用宅地として200㎡まで50%の評価減が可能になる特例です。. 【図解】小規模宅地の特例『家なき子』の要件・手続きを徹底 . 1.家なき子が小規模宅地等の特例を受けるための条件. 1-1.配偶者や同居親族となる法定相続人がいないこと. 1-2.相続開始前3年以内に自己や配偶者等の所有家屋に居住していないこと. 1-3.相続税の申告期限まで実家敷地を所有していること. 1-4.相続開始時に家 . 持ち家がないと相続税がお得?相続税の家無き子特例とは . 小規模宅地の特例とは 小規模宅地の特例は経営している事業用やマンションやアパートなどの賃貸を目的として利用している土地や住んでいる土地について、親族が承継した場合、評価を減額できる特例です。不動産の評価を減額できると考えている方もいるかもしれませんが、土地のみに . 同居の子供へ持ち家(土地・建物)の生前贈与は税金面で損を . 同居での小規模宅地等の特例を利用できない また同居している子供へ事前に中古住宅を生前贈与する場合、さらに不都合なことがあります。それは、土地価格の80%減額を行えないことです。相続であれば、同居している子供が ….

ご ほうび スタンプ ワンピース共有建物と小規模宅地の特例 | 相続税申告相談プラザ|[運営 . 土地や建物を共有していた場合にも小規模宅地の特例は適用できます。 ここではより制限される共有建物を所有している場合についてご紹介します。 小規模宅地の特例 まず、小規模宅地の特例についておさらいしましょう。 「小規模宅地の特例」とは、亡くなった人の自宅や生活の …. 家なき子特例に関するQ&A(要件や適用可否を中心に解説 . 相続税の節税に使える「家なき子特例」は、他の小規模宅地等の特例と比べても要件が分かりにくく、ご質問をいただくことが多いです。. そこで今回は、家なき子特例に関して、よくある質問を「家なき子特例に関するQ&A」として、整理しました。. 家 . 相続税を減らしたければ親の持ち家に同居するのが一番!二 . なぜなら、親が亡くなった場合、同居していれば「小規模宅地等の特例」が使え、自宅の敷地の相続税評価額の80%が減額されるからです。 二世帯住宅の場合に子どもが小規模宅地等の特例を使えるかどうか、家の構造・所有のしかたのパターン別に解説します。. 【生計を一にするとは?】 小規模宅地等の特例に適用されるには. 被相続人の自宅の土地などを相続した場合、評価額が最大で80%減額できる「小規模宅地等の特例」。その要件として、「生計を一にしていた」という文言があります。「生計一」とは、必ずしも被相続人と同居していた家族とは限らないので、注意が必要です。. 小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説. 小規模宅地等の特例とは、適用条件を満たした場合、相続した不動産等の宅地(土地や敷地権)の評価額を50~80%減額できる特例です。小規模宅地等の特例は、 適用できれば大幅節税に繋がるというメリットがあります が、多くの皆さんがこのようにお悩みかと思います。. 【平成30年改正で厳格化】小規模宅地の「家なき子の特例」と . 亡くなった人が住んでいた自宅を同居していた親族が相続する場合、「小規模宅地等の特例」を使って土地を80%減額して評価することができます。ここで問題となってくるのが、亡くなった人と自宅を相続する人が同居していたかどうかです。 土地を相続したけれど一緒には住ん …. 親との同居と「小規模宅地等の特例」 | 一般財団法人 住宅金融 . ピカチュウ 喋っ た

モヨロ 人小規模宅地等の特例. 相続税がかかりそうだからと、親との同居を考える人は少なくありません。. 同居するなど一定の条件をクリアすると、相続税の計算をするにあたって、土地の評価額を減額できるからです。. これを「小規模宅地等の特例」といいます . 家なき子の特例とは?同居していなくても小規模宅地等の特例 . しかし、親族は同居をしなくても、小規模宅地等の特例を利用できるケースがあります。 例外的に同居をしなくても本制度が利用できる措置は、通称「家なき子特例」と呼ばれています。 家なき子の特例を利用するための要件は?要件を全て. 自転車 車 に ぶつけ られ た 無傷

【相続パターン別】小規模宅地等の特例が適用されるかを解説. この記事では、パターン別に小規模宅地等の特例が適用されるかについて解説しています。相続税対策は被相続人が生前に行っておくものですが、相続開始後に利用できる制度として小規模宅地等の特例という制度があります。これは一定の要件を満たせば、その評価額を最大 …. 古い知識だとまずい!法改正で厳格化された小規模宅地の特例 . そういった人への配慮として家なき子特例が設けられましたが、小規模宅地の特例の効果が強力であるためか、特例の趣旨からすると特例の適用を受けさせるべきではない人の中に、名義や法形式をこねくり回してなんとかこの特例の適用を。.